|

市场还在为紧缩预期“岌岌可危”之时,债券市场却连续三周“逆市”上扬。这表明,前期一系列市场化紧缩措施对流动性的收缩可能有限。分析人士认为,银监会有关信贷分类监管的意见对债券市场构成利好,债市或将借势迎来反弹机会。

债券市场“逆风飞扬”

就在市场还在为加息还是升值而争论不休之时,债券市场却在14个交易日中,不知不觉创出一轮涨幅高达0.6%的行情。

仅8月10日一天(美联储宣布暂停加息北京时间第二天),上证国债指数就上涨0.14%。目前上证国债指数已创出两个多月来的新高。从技术角度看,国债指数似乎已在109.2左右形成底部。

恰在此同时,市场上传出有关7月新增贷款可能高达1700亿元的消息,而目前已被央行新公布的数据证实。“加息”之论顿时再起。再加上前期上调贷款利率、三次定向央票、两次上调准备金率等措施,债市所处的环境看起来不妙。

然而在市场一片“紧缩声”中,对宏观面一向敏感的债市却走的如此稳固,这似乎有点匪夷所思。

再看这一轮行情开始之时,恰好是最近一次上调准备金率之后的第二个交易日。这似乎应了那句话,“利空出尽是利好”。

流动性“顽固”增长

4月末开始的一系列紧缩“招数”,目标无非是收紧流动性、抑制信贷投放,可是效果看来并不令人满意。7月货币信贷增长仍快也可以验证,流动性的“生命力”竟像野草般旺盛。

紧缩“第一招”是上调贷款基准利率,收紧贷款效果不佳,对债市资金分流作用也不大。

这从5、6、7三个月的债券托管量可以验证,近三个月债券托管量分别为8.35万亿、8.38万亿和8.66万亿,继续稳步增长。

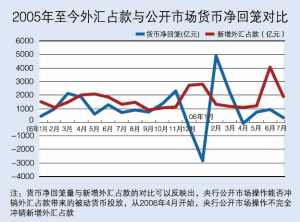

紧缩“第二招”是5月17日、6月14日、7月13日三次定向央票发行,共回收2500亿元。但即使算上三次定向央票,这三个月公开市场净回笼资金也分别仅为738亿元、945亿元、318亿元,远低于去年同期水平和今年一季度水平。这其实很容易理解,这三个月的到期资金规模很大,定向央票不过是对冲到期资金的简便途径。

紧缩“第三招”是6月16日、7月21日两次上调存款准备金率0.5%,分别于7月5日、8月15日实施,共锁定资金3000-3200亿元。但5、6、7这三个月的外汇占款分别增长1211亿、4058亿、1900亿(7月尚未正式公布),共7169亿元。外汇占款增长很快,尤其是6月份。两次上调准备金率不过回笼了三个月不到一半的外汇占款。

这样看来,一系列紧缩措施的效果值得商榷,流动性仍在继续增加。这构成债券市场反弹的基础。

紧缩可能转向“行政调控”

既然依靠市场化的手段治理流动性效果不理想,下一步紧缩调控很可能转向依靠“行政手段”,这意味着信贷资金将被“定向规制”,对债券市场将是利好。

上周银监会出台的下半年信贷分类监管意见,已经带有明显“行政”和“强制”色彩。16家主要商业银行,除中行和工行外,其余均被告知控制贷款增速;并按照贷款增长率等标准被分为四类,执行不同的监管标准;贷款增长过快的广发行、农行、光大、深发展等则被要求停止信贷扩张;下半年务必把全年贷款增长控制在15%以内。

国信证券分析师指出,严厉的行政命令才是抑制贷款投放的有效手段,银监会此举必然令三、四季度的信贷投放受到极大抑制。按照银监会全年15%的增长目标,今年全年新增贷款29204亿元,扣除前7个月,剩余5个月新增贷款应在5704亿元。

2005年至今外汇占款月均增长200亿美元,未来五个月货币投放约8000亿元;而8-12月有1万亿左右的到期资金,即使未来五个月全部实现货币净回笼,资金供给也必将超过新增贷款规模。至少2000亿元的富余资金别无他处可去,只能投向债券等固定收益类产品。

这样分析看来,紧缩政策的“转型”,无疑将迫使未来银行资金流向资本市场,而资金性质决定受益最大的将是债券市场。三、四季度债券市场或将迎来建仓良机。 |