|

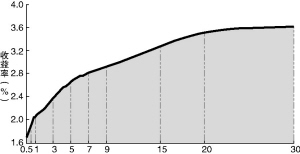

收益率曲线日益平坦,几成一条直线

正如市场所预料的那样,昨天30年超长期金融债的发行大受市场欢迎。在以保险系为代表的资金追捧之下,这期固定利率债券的最终票面利率被推低至3.8%。但是这样的结果似乎未不能得到所有投资者的认可,80亿元的追加发行额度并没有被足额认购,最终本期金融债的发行规模为238亿元。

在市场对长期债券需求饥渴之际,本期金融债的发行可谓占尽天时,因此受到了资金的狂热追捧,超额认购倍率达到了1.97倍。同时,资金的争抢还让市场对此期金融债发行利率的预测经历了一次有趣的变化。9月26日,国开行发布了本期金融债的发行公告,因为充裕资金对长期债券的旺盛需求,市场对其普遍持乐观态度,预测票面利率大致处于3.8%-3.9%区间,低于当时的二级市场收益率。但是在国庆长假之后,情况又有了新的变化,二级市场上长债交易活跃,并出现大幅上涨,开始为本期超长期金融债的发行预热。有交易员表示,市场的迅速变化和资金的热情的确出乎预料,原本的预测已经不能显示市场越发高涨的热情,不少投资者甚至将预期调整到了3.8%以下。

这种做多心态在昨日继续上演,本期金融债收益率低企的发行情况也给二级市场带来了更大的上涨动能。在中长期债券的领涨之下,昨日上证国债指数一举扭转颓势,出现反弹,收于111.15点的新高。

但是在资金狂热地将本期债券发行利率推抵的同时,投资者对这样的结果似乎并不完全认可。本期金融债以数量招标方式进行了80亿元的数量招标,应参与投标的32家A类承销商仅有13家参与了竞投,获得了68亿元的认购额。

交易员表示,出于成本考虑,3.8%的票面利率吸引力有限,同时机构的投资也受结构配置的限制,因此追加发行未足额也反映了市场的理性态度。国信证券债券分析师李晓峰认为,相比之下,本周即将发行的3年期国债对于银行体系资金的吸引力更强,因此大量银行沉淀资金并不热衷也是本期长债追加发行未招足的一个原因。

从认购资金来源来看,保险公司不出所料地成为本期债券的投标主力。中国人寿资产管理公司以10.5亿元的认购额成为本期标王,平安人寿、泰康人寿、中意人寿和华泰财险也都有所斩获,共获得170亿元发行量中的7%。与此同时,券商的表现也是相当醒目,紧随中国人寿之后的四个席位被中信证券等四家证券公司包揽。券商交易员表示,其自有资金对于30年期债券并不感兴趣,认购额中绝大多数是替保险公司为主的客户代投。

|