利安人寿再发行10亿元资本补充债,能否解围净资产下滑、偿付能力承压困局

险企发债,又有新动作。继2022年4月获批发行规模不超过50亿元可赎回资本补充债后,利安人寿保险股份有限公司(下称“利安人寿”)连续三年推进债券发行落地。蓝鲸新闻关注到,日前,利安人寿2024年资本补充债券(第一期)正式公开发行,发行规模10亿元,票面利率申购区间为2.2%-3.2%。

受业务扩张对资本金的消耗,以及2022年大幅亏损影响,利安人寿净资产、综合及核心偿付能力下降明显,目前仍面临资本补充压力。2023年,利安人寿释放向好信号,实现扭亏为盈,业务结构转型也在逐步落地,但距离“3+5”战略中2025年的中期规划目标,仍有一定距离。

对于发债等事宜,利安人寿相关负责人在接受记者采访时表示,“以公开信息为准。”

三连发债,再补血10亿元

4月24日,利安人寿2024年资本补充债券(第一期)在银行间市场公开发行。该笔债券为10年期固定利率债券,在第5年末附有条件的发行人赎回权,发行规模10亿元,4月26日起息。经发行人与主承销商协商确定,该笔债券票面利率的申购区间为2.2%-3.2%。

2022年4月,利安人寿获批在全国银行间公开发行10年期可赎回资本补充债券,发行规模不超过50亿元。随后,利安人寿即开启分期发债之路。

2022年7月,利安人寿完成2022年资本补充债券(第一期)的发行,债券发行规模10亿元,期限为5+5年期,发行利率4.8%,发行人主体评级为AA+,债项评级为AA。

2023年3月,利安人寿发行2023年资本补充债券(第一期),发行规模同样为10亿元,发行利率为4.6%,发行人主体评级为AA+,债项评级为AAA。这两笔债券均已完成首次付息。

2024年,利安人寿再度发债,同样是10亿元额度,只是2024年期的资本补充债券票面利率已有明显下调,2.2%-3.2%的认购区间较此前的发行利率下行至少1.4个百分点。

从市场环境角度,业内人士分析指出,目前市场利率走低,发债成本也相对较低,近年来险企频频发债,更是有不少险企选择在赎回旧债的同时发行新债,以降低融资成本。同时,目前债券市场仍存在“资产荒”困境,险企资本补充债券票息回报相对较高,募资通道也更为顺畅。

对公司而言,募集资金用于“补充利安人寿资本,提高偿付能力,为公司业务的持续健康发展创造条件,支持业务稳健发展。”

近年来,保险公司偿付能力整体下行,利安人寿核心、综合偿付能力充足率也有明显下滑,分别从2021年的151%、172%,下行至2022年末的79%、158%,2023年并未出现明显起色,2023年第四季度末核心、综合偿付能力分别为87.67%、168.22%,低于同期人身险公司的平均水平,且下季度预测数进一步跌至78.03%、156.06%。补充资本,是其必行之路。

值得一提的是,募集说明书中,利安人寿提及,计划在2024年继续发行资本补充债券剩余额度。

对于发债等事宜,利安人寿相关负责人在接受蓝鲸新闻记者采访时表示,“以公开信息为准。”

净资产连降,资本补充承压

资本补充,正是利安人寿目前直面的压力。

“受业务扩展对资本的消耗及2022年大幅亏损影响,公司净资产、综合及核心偿付能力下降明显资本补充压力较大。”远东信评在利安人寿信用评级报告中指出道。

成立于2011年7月的利安人寿,股东由江苏省5家国企及5家民营企业组成。扎根于保险大省江苏,依托于实力股东资源,利安人寿成立后即备受期待。

2018年,利安人寿扭亏为盈,至2021年的4年间保持盈利,但在2022年,利安人寿出现了27亿元亏损。对此,利安人寿曾表示,主要原因是受资本市场影响。

从投资收益来看,2020年-2022年,利安人寿财务投资收益率分别为6.9%、5.39%、1.58%,其中2022年明显下滑,主要系部分资产支持证券、不动产债权计划等投资项目出现信用风险,利安人寿计提减值后形成亏损;此外,因市场利率处于较低水平,资管产品、流动性资产的投资回报率也相对偏低。

2023年,利安人寿投资收益回暖,前三季度财务投资收益率达到4.15%,投资收益从上年的14.69亿元回暖至前三季度的26.48亿元。

尽管投资收益已有所回暖,但此前巨亏的影响仍然需要消化,净资产下滑、偿付能力下行风险压力等需要资本补充加持。数据显示,2021年末,利安人寿净资产为74.81亿元,但2022年已下滑至41.5亿元,2023年末缩减至24.78亿元(未经审计),同比下滑近4成。

退保金大增,业务结构逐步转型

负债端,利安人寿同样面临挑战。“受部分趸交产品集中退保给付影响,公司2023年前三季度退保率较高,对流动性指标带来一定负面影响。”远东信评指出。

近年来,利安人寿退保金逐年增加,2020年至2022年,退保金分别为6.76亿元、12.43亿元、23.06亿元,2023年前3季度,退保金则增至110.45亿元。

公司持续推进业务结构调整,寿险和健康险新单业务规模占比逐渐上升。2023年前9月,寿险业务在新单规模中占比93.87%,健康险占比5.58%。从趸期缴结构来看,期交业务逐步上升,占比从2020年的27.68%增至2023年9月末的71.09%,十年期及以上业务在2023年前三季度同比增幅达到310.99%。

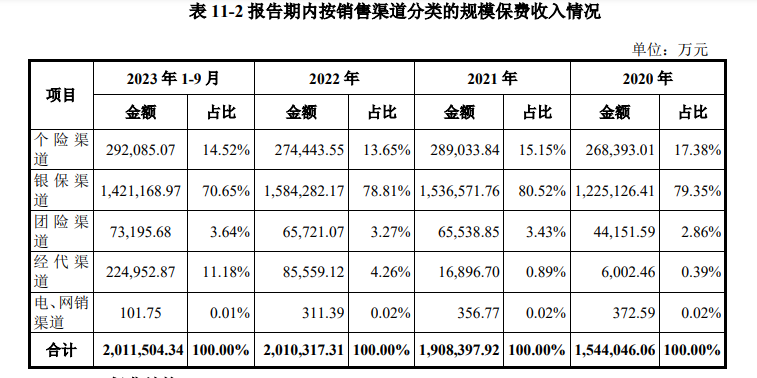

高占比趸交业务,主要来自于银保渠道。利安人寿以往对银保渠道存在较高依赖度,2020年、2021年保费规模占比分别达到79.35%、80.52%,主动压降下,银保渠道保费规模在2023年前3季度下滑至70.65%,经代渠道则有明显拓展,保费占比从2020年的0.39%提升至去年前3季度的11.18%。整体看来,银保渠道规模占比仍然较高。

(图源:利安人寿2024年资本补充债券(第一期)募集说明书)

“公司保险业务的开展对银保渠道的依赖程度较高,高价值产品占比偏低,险种结构和期限结构有待优化,销售渠道有待拓宽”,远东信评在评级报告中提及。

战略定位“特和美”,2025年目标净资产收益率10%

2023年,在投资收益回暖影响下,利安人寿扭亏为盈,净利润7267万元,释放积极信号。只是,与2022年27亿元的亏损相比,盈利能力显然仍待继续提振。

谈及如何增强盈利能力,利安人寿从四个维度提出,一是加强新业务价值。二是加强利差管理,资产端巩固投资核心收益能力。推进核心资产配置,稳健开展各大类资产投资工作。负债端控制业务成本。三是加强费差和赔付差管理,改善结构,发展长期期交业务,稳定利润。四是全面排查投资资产。

从公司战略来看,利安人寿强调聚焦“特和美”战略,“特”在区域价值,依托江苏的经济、人文、区位优势,着力提升江苏市场份额和产能,带动长三角、京津冀等重点区域的发展,紧抓市场和客户“新价值”。“美”在高质量发展,即结构优化、质量提升、价值提升等,统筹好股东增资与资本约束关系,统筹好当期利润与长期价值关系。

记者关注到,2023年,利安人寿提出至2030年间的“3+5”中长期发展规划。2023-2025年为第一阶段,即中期发展规划,要实现从销售型公司向资产负债公司转型,成为江苏省主流金融机构。具体经营目标包括,2025年,业务收入达到313.4亿元,新单业务收入达到119.7亿元,续期保费193.7亿元,总资产规模1348亿元,利润总额3.18亿元,新业务价值23%,净资产收益率10%。

2024年工作会议中,总裁傅杰提出,要提升公司治理水平;持续降本增效,守住公司偿付能力;稳固渠道发展,深化渠道竞争力;持续推进“235”战略,践行高质量发展;严格执行资产配置策略,强化投资团队专业能力建设等。

目前看来,利安人寿已转亏为盈,投资收益回暖、业务结构逐步优化,但压力尚在,转型也待进一步推进,2025年在即,目标仍有一定距离,能否如期实现?(石雨)

(责任编辑:马欣)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信