经济日报讯(记者 钱箐旎)随着P2P行业“洗牌”加速,与银行合作提升安全性正成为不少P2P公司吸引客户的举措;银行则因看中了其拓展小微企业信贷市场的技术优势,而乐于合作。

P2P公司与传统商业银行的频繁合作,近来引起了人们的关注。宜信公司日前与中信银行达成在资金结算监督、财富管理、大数据金融云等多个领域的战略合作;你我贷与招商银行上海分行正式签署战略合作协议,根据合作协议,招行将为你我贷提供交易资金委托管理业务、现金管理服务、财富管理等各项金融服务,你我贷将招行作为主办结算银行,并与招行开展广泛的业务合作。

本来是争抢客户的“冤家对头”,P2P公司与银行为何能携手合作,这种合作是否能从根源上杜绝P2P公司跑路问题?

给资金安全“加把锁”

“跑路”,一个让P2P业看了颇为刺眼的词,却警示着安全问题的重要性。

业内人士指出,P2P发展一要解决交易资金和自营资金的隔离,二要保证资金划拨和资金结算安全,而这两方面安全问题都可通过银行托管来解决。

中国银监会湖南监管局非银处处长度朝伟表示,“P2P资金银行托管,是指P2P平台委托存管银行按照法律、法规的要求,负责投资人资金的存取及与融资方的资金交易,P2P的交易操作保持不变。”即遵循“平台管账目,银行管资金”的原则,将投资者的投资账目记录与资金账户管理严格分离,做到“会计与出纳分开”。

简单来说,通过银行托管,可确保P2P公司自营资金特别是客户资金的安全性。对投资者来说,只是资金汇入账户的性质发生了变化,基本不会影响投资者的现有交易习惯。

从目前市场公开信息看,除你我贷以外,其他P2P公司的资金并无银行托管,平台可以自行划拨投资人充值到平台上的资金。“如果有银行托管,对于监督投资人的钱准确流入到的借款企业中很有帮助。”网贷之家联合创始人朱明春表示,“该业务开展的难点是,银行大都不愿意接受P2P公司的托管,因为当P2P平台出现风险,银行可能会受牵连。”

合作共赢是趋势

随着P2P行业“洗牌”加速,与银行合作提升安全性正成为不少P2P公司吸引客户的举措;银行则因看中其拓展小微企业信贷市场的技术优势,而乐于合作。在中信银行副行长苏国新看来,宜信在服务高成长性人群,尤其是小微企业主和农户方面积累了丰富的经验,从长远来看,不论是互联网企业从事金融服务,还是金融机构进入互联网领域,谋求的都是协同效应,双方应是共生和竞合的关系。

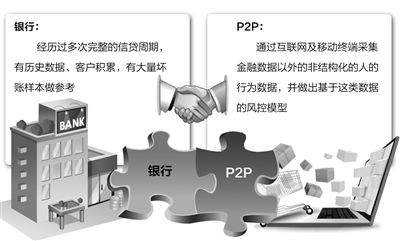

目前已和银行合作的P2P公司,也同样认可双方合作空间巨大。去年10月,点融网宣布与苏州银行共建P2P平台,这也是首次由银行和P2P平台直接结盟合作。点融网共同创始人、联合首席执行官郭宇航接受《经济日报》记者采访时表示,银行的传统优势就是风控,银行经历过多次完整的信贷周期,既有历史数据、客户积累,还有大量坏账样本做参考,这些经验能让技术领先但缺乏数据的P2P公司获益;与此同时,P2P公司有技术驱动的基因,可通过互联网及移动终端采集金融数据以外的非结构化的人的行为数据,并做出基于这类数据的风控模型,这又恰恰是银行所欠缺的。

还需加强行业规范

尽管有了银行的合作和监督,当前P2P行业仍处于洗牌和调整阶段,要真正实现长远发展,还需加快对行业的规范。“应当建立第三方监督平台,确保投资人的钱确实流入到中小微企业中。”朱明春建议,应建立一个借款信息的登记系统,并通过抽查来确保资金进入企业。他认为,这让P2P平台的信息更透明,企业在推进借款信息透明的过程中,让平台在资金调度上不能像此前那么“自由”。

此外,业内人士表示,我国P2P行业监管中,银监会的监管不可或缺,但民间融资的涉及面广、关系复杂、人员众多,单靠银监会难以实现有效的监管。银率网分析师吴静淼表示,可根据不同的P2P种类,有针对性地构建以银监会为主导、其他政府部门合作监管的模式。央行、公安部、工商总局、证监会、保监会、通信等部门应协同负责认定、查处和服务,同时向地方政府相关机构赋予一定的监管权力,并明确其监管职责和风险。