药师帮在2024年度业绩报告中显示,公司年度收入179.04亿元,同比增长5.5%;经调整净利润1.57亿元,同比增长20%。尽管在医药板块承压的情况下,药师帮凭借数字化生态优势,实现了经营和财务层面的亮眼表现,成为行业中的“现金牛”。然而,其股价长期在底部徘徊,估值偏低。药师帮的“平台+自营”模式,以及数字化赋能下的高周转、高效率运营,使其在医药流通领域保持领先地位。

9小时前浏览 2.3w来源:界面新闻

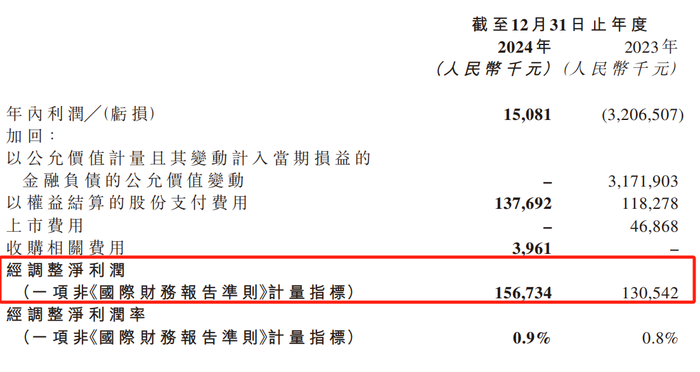

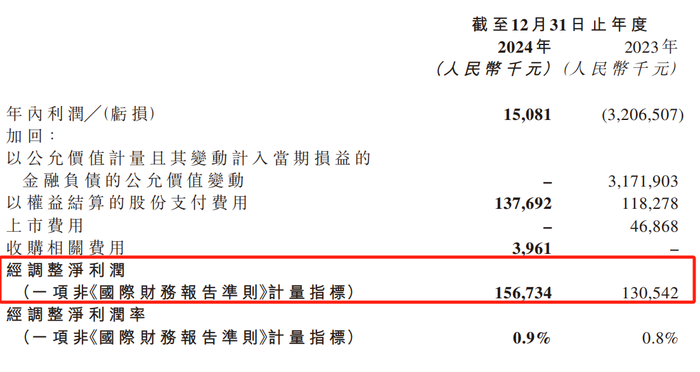

3月17日,药师帮(9885.HK)发布2024年度业绩报告。报告显示,公司年度收入179.04亿元,同比增长5.5%;经调整净利润1.57亿元,同比增长20%,实现净利润3001万元;经营性现金净流入6.56亿元,同比增长45.4%。

来源:药师帮2024年财报

在医药板块承压的情况下,药师帮凭借数字化生态优势,在经营和财务层面均交出亮眼答卷,成为跨越周期成长的行业”现金牛“。不过,相比其他港股医疗企业,药师帮股价却长期在底部徘徊,估值明显偏低。

“平台+自营”,穿越周期的细分领域龙头

2024年度,“寒气”在医药板块从上而下地传导:国家统计局数据显示,2024年医药制造业规模以上工业企业实现营业收入同比持平,实现利润总额同比下降1.1%;9家发布业绩预告的医药流通公司,3家续亏,6家利润下跌超50%;中康科技数据显示,2024年度全国零售药店市场累计销售规模达5282亿元,同比下滑2.2%。

药师帮2024年实现平稳增长,得益于“平台+自营”双轮协同驱动,持续释放规模效应。报告期内,药师帮注册用户覆盖49.1万家药店及33万基层医疗机构,月活买家超43.3万家,同比增长18%。营收方面,平台业务8.81亿元,毛利率增至83.4%;自营业务169.72亿元,同比增长5.8%,毛利率增至6.2%。

难能可贵的是,公司增长并非通过高杠杆实现,而是依靠业务优势驱动的内生式增长。报告期内,药师帮的负债总额为42.26亿元,其中应付账款为37.39亿元,占比88.5%;公司有息负债为2120万元的银行借款,负债结构健康。

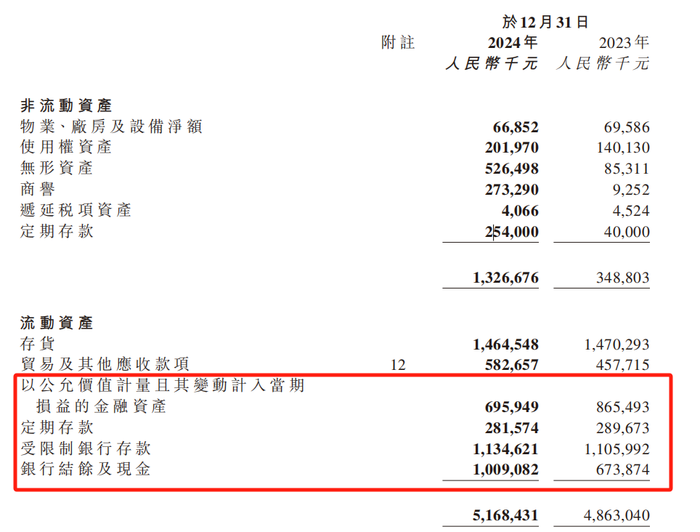

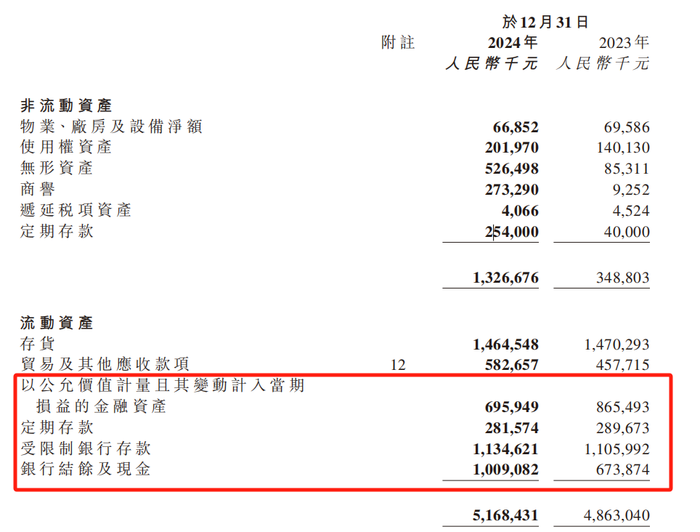

从资产端看,药师帮总产总额64.95亿元,其中流动资产占比约80%。作为医药交易、服务平台,药师帮的流动资产中存货占比最大,报告期内为14.64亿元。公司拥有33.75亿元的现金及现金等价物,同比增长13.5%,在“现金为王”的时代,公司充沛的现金储备是应对不确定性的压舱石。

来源:药师帮2024年财报

高周转高效率,药师帮的增长密码

众所周知,医药流通行业属于资金密集行业,大部分企业应收账款高企,回款周期较长。从A股医药生物板块看,2024年前三季度,应收账款规模居于前十的企业中,有八家是医药流通企业。Wind数据显示,2023年医药行业整体应收账款周转天数为84.93天,其中医药流通板块应收账款周转天数为98.40天。

药师帮的数字化模式有效解决了这个行业痛点。2021-2024年,药师帮的应收账款周转天数分别为3.9、3.1、0.87、1.3,优于行业水平。由于药师帮对上游商家拥有话语权,2024年度应付账款周转天数约66.1天,而公司下游药店实时结算无账期,库存周转33.4天,现金循环周期约负31.5天,实现高效的库存与现金管理。

数字化模式不仅提升了公司资产周转效率,更为运营端带来降本增效。截至2024年,药师帮用户覆盖了全国98.9%的县域和91.2%的乡镇,月均付费买家数达40.1万家,付费率超过92.7%。药师帮的用户覆盖和市场渗透能力在国内医药流通领域处于领先地位,用户基础广阔,不依赖单一区域或大顾客,核心业务竞争格局大幅恶化的情况可能性小。

再看成本端。销售及营销费用是药师帮最主要的期间费用,2020-2024年,该项费用从7.26亿元增至14.61亿元,虽然绝对金额增加,费用率却从12%降至8.16%。得益于规模效应,2020-2024年,公司平台补贴率从1.2%降至0.6%,平台佣金率从2.8%增至3.3%。借助自行研发的数字系统,药师帮的商务拓展(BD)团队成员人均可管理约180家药店,较2023年增加50家。

药师帮收入端和费用端的持续向好,使得毛利率稳步提升,2021-2024年,其平台业务毛利率分别为81.8%、82.1%、83.2%、83.4%;自营业务毛利率分别为5.2%、6.2%、6.1%、6.2%,数字化模式让药师帮实现资产高周转,不断优化毛利结构,扩张资产负债表,最终逆势增长。

业绩扭亏,被市场低估的“现金牛”

与2024年的扭亏业绩形成强烈对比,药师帮的股价持续在底部震荡。根据现金流折现估值模型 DCF (Discounted cash flow),企业价值是其未来经营现金流入折现之和。药师帮股价处于洼地,表明市场把药师帮错判为缺乏成长性的医药流通股,忽略其数字化能力带来的高成长属性。

从行业空间看,随着处方外流、门诊统筹、医药分家等政策持续推进,院外医药市场已迎来爆发窗口期。根据沙利文预计,2027年中国院外医药流通市场规模有望突破1万亿元,占整体医药流通市场的比重将达到47.1%,其中数字化医药流通市场规模将达到3583亿元。叠加医药流通强者恒强的趋势,药师帮作为细分领域龙头将持续受益于行业增长。

从公司模式看,数字化生态让药师帮具备业绩爆发力。2024年度,药师帮自有品牌“乐药师”已上架品种760个、累计采购客户数突破37万家,GMV同比增长220%;大单品藿香正气口服液销售额超过3800万元、覆盖药店11.5万家。依托“光谱小屋”智慧医疗解决方案,药师帮已向全国投放1.4万台即时检测设备(POCT),覆盖1.1万家基层医疗终端。

这些业务的快速发展,证明了公司数字化赋能下的增长潜力。随着接入DeepSeek等前沿大模型,药师帮的AI辅助诊断、数据决策运营及供应链管理能力将再次升级,进一步加速业务落地、发展。

在行业扩容及模式优势的双重加持下,药师帮现金流量表现强劲,其经营性现金流在过去三年迅猛增长:2022年净流入9820万元,2023年猛增至4.51亿元,并在2024年继续增长至6.56亿元。这反映了公司在运营效率、供应链管理的全面提升,亦是药师帮竞争力提升的最直观体现。

值得注意的是,药师帮在首次实现全面盈利之际,便宣布拟向全体股东派发分红,每股派发现金红利0.075元,占每股收益的170%。在业绩交流会上,公司表示将在持续盈利的基础上,实施长期稳定的现金分红政策,其“现金牛”价值或愈发凸显。

药师帮成为逆势增长的“现金牛”背后,是在“平台+自营”的数字化模式驱动下,毛利结构持续优化,经营现金流不断扩大。公司以数字化技术赋能上下游,长期成长逻辑坚实,叠加院外市场扩容及AI催化,市场将会重新认识公司的成长价值,实现估值纠偏。

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信

版权所有

版权所有