华商基金:定投的细节雕刻

导语:

攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推出《华商好基会》专栏,以期通过华商基金资产配置部独立、专业的研究视角,为各位投资者提供专业、审慎的观点,传播长期、理性的投资世界观与方法论,分享合理、实用的资产管理智慧与经验。华商基金立志超越一时的市场低谷或高峰,努力成为投资者驶向财富彼岸的忠实、长期的伴侣。

正文:

美国斯坦福大学二十世纪六十年代的一项实验显示,擅长延迟满足的孩子更容易在未来取得事业成功。其实,不管是“长期持有”vs.“短线交易”,还是“定投”vs.“梭哈”(即一次性全笔买入),在投资者心理层面都属于“延迟满足”和“即时满足”的分别,定投之所以坚持起来难,本质上就在于“延迟满足”一定程度上背离了及时享受的人性本能。

如果你是一位能够克服人性本能、坚持理性定投的投资者,那么恭喜你可能已成功迈出财富积累的一大步。在此基础上,定投过程中还有哪些画龙点睛的细节可以有助于增强投资回报?

典型反例

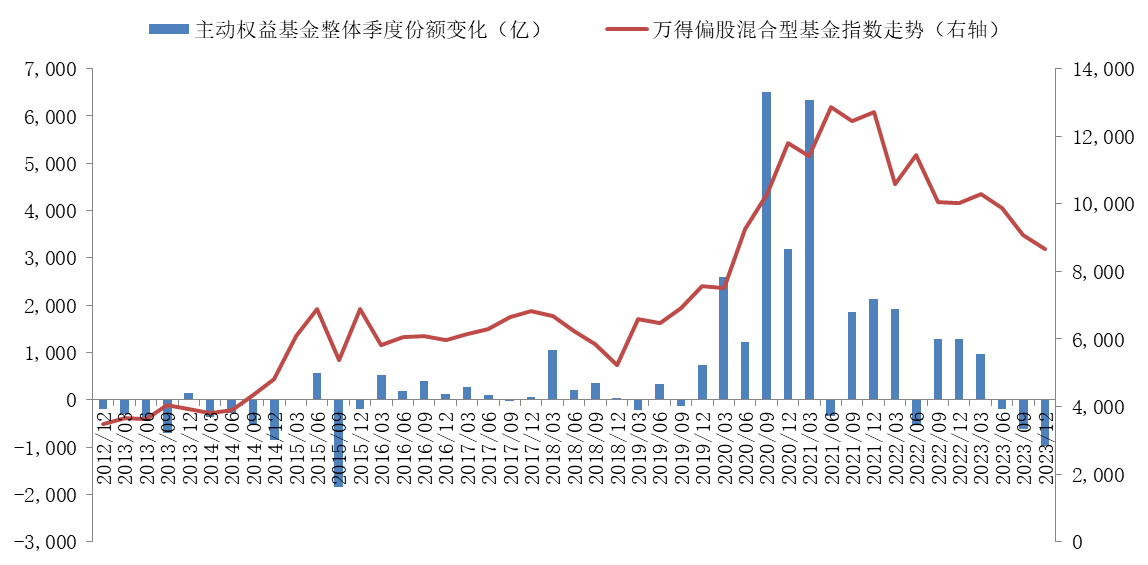

先举一个反例,定投非常忌讳把追涨的思路纳入长期投资,即在牛市中后期加大了定投力度,却在市场情绪低迷时畏惧加码定投。这并非是危言耸听,事实上这就是主动权益基金投资者过去整体呈现出的真实交易行为。

验证这点,可以利用基金季报披露的季度份额申购、赎回数据,以及新发基金的季度认购数据,再将所有主动权益基金的数据加总。如下图所示,主动权益基金投资者历史上倾向在牛市中后段(比如2020-2021Q1和2015Q2)加大投入力度,但在追涨的同时却未在市场上升趋势被打破后未及时兑现收益。

如何改进

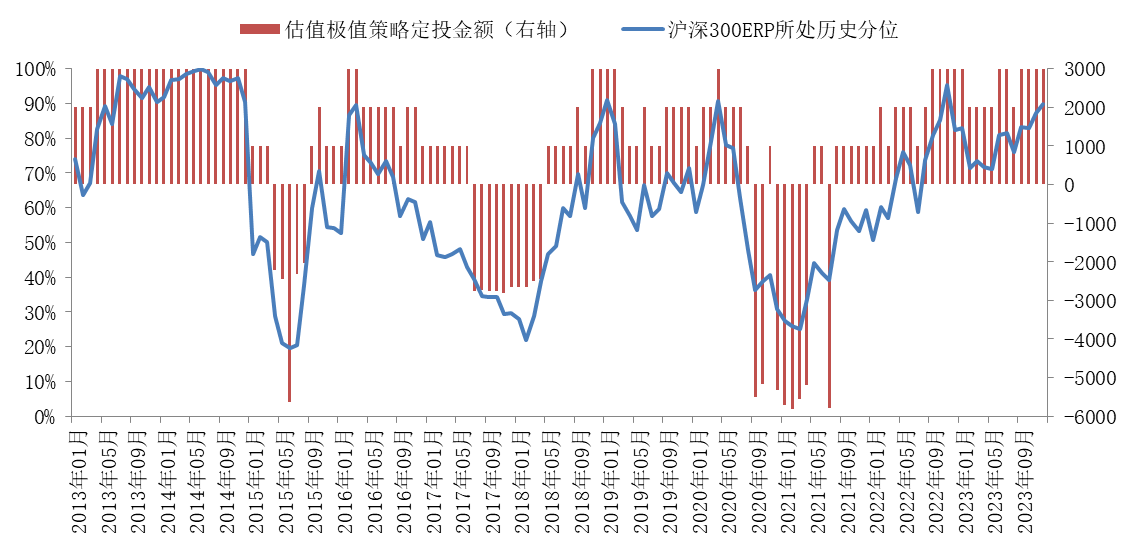

如果探寻一种既适合长线投资又适合普通投资者的定投策略,那可能非“估值极值策略”莫属,本质上还是逆向投资,即在A股估值水平处在极端低位时加大定投力度,反过来,在估值极高时兑现部分收益。

举个具体案例,假设你月收入1万元,计划从2013年1月开始,每月拿出收入的10%左右定投主动权益基金。最简单的方法是每月月初都投入1000元,坚持到2023年底,则累积投入11年,累积本金13.2万元,如果再以“万得偏股混合型基金指数”来估算投资收益,则累积总资产17.9万元,投资收益约35%,尽管换算成年化收益可能算不上高,但已比上面反例大幅提高。

再进一步,便可以利用估值极值策略,根据每个月的A股估值水平,采取差异化的月度投入策略。比如,在沪深300ERP(指数市盈率倒数-10年期国债利率)处在有数据以来历史分位的80%以上时定投3000元,在ERP处在60-80%分位时定投2000元,在ERP处在40-60%分位时定投1000元,在ERP处在20-40%分位时卖出持有基金总金额的2%,在ERP低于20%分位时卖出持有总金额的4%。按这样每月操作,如果也从2013年初坚持至2023年末,则累积投入本金13.5万元,累积总资产24.3万元,投资收益约81%。相比简单定投,回报显著提高。

总结

坚持定投本质上是一种对抗人性弱点的“延迟满足”能力,第一步就是战胜自己,在此基础上,如何灵活调整定投金额也大有发挥空间,其中一种简单有效的方法便是估值极值策略。

当然,除了定投金额,定投品种的选择也同等重要,如何让自己选的基金持续跟上主动权益基金平均,本身也是一大难题。对于这个问题,且听下回分解。

本文来自华商基金资产配置部研究员李健。

数据说明:以上数据来自万得信息。

风险提示:

本文信息仅为投资者教育之目的,力争以简明易懂的语言介绍证券投资基础知识,揭示投资风险。本文信息不构成对投资者的任何投资建议。投资者不应以该等信息取代其独立判断或仅依据该等信息作出投资决策。

投资者应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。历史过往数据不代表未来预期收益。

基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。市场有风险,基金投资须谨慎。敬请投资者选择符合风险承受能力、投资目标的产品。

(责任编辑:康博)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信