公募基金上半年“成绩单”发布——赚钱效应提升 机构青睐“大消费”

□ 受益于一季度市场行情,公募基金上半年整体保持盈利。从类型上看,混合型基金、股票型基金和货币基金成为最赚钱的基金品种。

□ 上半年,公募基金分红额高于2012年至2017年同期分红额,仅比2018年下半年有所回落。

截至9月2日,公募基金2019年半年报披露完毕。受益于一季度市场行情不错,公募基金上半年整体保持盈利。

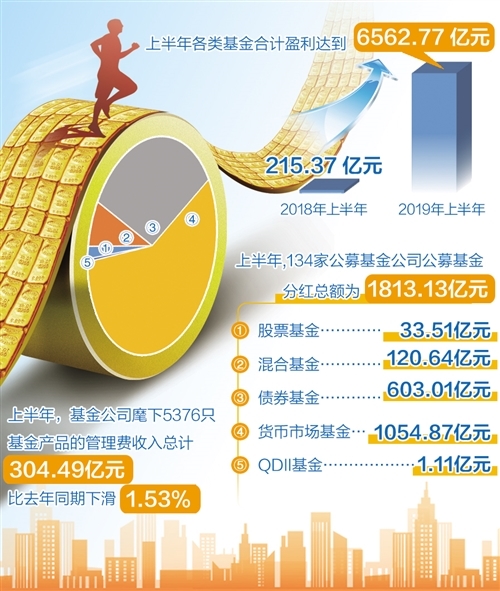

统计数据显示,上半年各类基金合计盈利达到6562.77亿元,明显好于2018年同期。去年上半年,公募基金利润仅为215.37亿元。

从上半年情况看,混合型基金、股票型基金和货币基金成为最赚钱的基金品种。从基金公司来看,易方达、华夏、嘉实、汇添富、南方等公司成为上半年基金公司赚钱榜单的前5名。

权益类基金表现抢眼

从半年报情况来看,混合型、债券型、合格境内机构投资者(QDII)、基金中基金(FOF)、商品基金等各类型基金均取得良好赚钱效应。具体来看,混合型基金和股票型基金利润分别达到2732.35亿元和1934.34亿元。

固定收益类产品表现也较好,其中规模占据公募基金半数的货币基金维持了赚钱效应,纳入统计的651只货币基金合计利润达到了1060.62亿元;债券型基金上半年利润也达到622.01亿元。其他类型基金也表现较好,QDII、FOF、封闭式基金、保本基金和商品基金实现了正收益,上半年利润分别达到83.57亿元、7.85亿元、103.82亿元、3.38亿元、14.83亿元。

联泰基金金融产品部总监陈东认为,不同类型基金产品赚钱效应不同,主要是因为一季度权益市场上涨,权益类基金整体表现较好,成为助力上半年基金获得可观利润的重要原因之一。

根据数据统计,今年一季度,公募整体盈利超过6000亿元,补足了2018年总亏损额度。具体来看,一季度公募基金整体盈利6166.88亿元,相较去年四季度实现了转亏为盈,盈利猛增7571.55亿元。如此惊人的利润涨幅主要源自非货币基金盈利能力大幅上涨。一季度货币基金盈利572.06亿元,非货币基金盈利5594.82亿元,环比增幅高达377.93%。

上半年,基金公司在为投资者赚得利润的同时,也为公司斩获了不少管理费。天相投顾统计显示,上半年100余家基金公司的5376只基金产品管理费收入总计304.49亿元,相比去年同期的309.22亿元微幅下滑1.53%,总体表现平稳。

从具体类型看,债券基金、股票基金、FOF基金是仅有的三类管理费实现同比正增长的基金品种,商品基金、混合型基金等品种的管理费出现小幅下降。货币基金以106.03亿元管理费总收入取代混合型基金,成为今年上半年收取管理费最多的基金,但相比去年同期,货币基金管理费仍缩水1.94%。混合型及债券型基金分别以98.93亿元、53.63亿元位居第二、第三名。FOF基金管理费收入3840.55万元,相比去年同期大幅增长64.76%,是管理费增长最快的一类基金品种。

基金分红稳中有增

中国银河证券基金研究中心统计显示,上半年134家公募基金公司的公募基金分红总额为1813.13亿元,其中股票基金33.51亿元、混合基金120.64亿元、债券基金603.01亿元、货币市场基金1054.87亿元、QDII基金1.11亿元。上半年公募基金分红额高于2012年至2017年同期水平,仅比2018年下半年有所回落。

中国银河证券基金研究中心胡立峰认为,公募基金的分红金额不能作为基金投资者的收益指标,衡量基金投资者收益的指标应该是基金利润。基金利润大于基金分红,说明基金投资者已实现收益和未实现收益均是正数;基金利润小于基金分红,说明基金投资者已实现收益是正的,但存在未实现的亏损。

具体来看,上半年天弘基金公司旗下基金分红148.62亿元名列134家基金管理公司第一名,易方达、博时、建信、工银瑞信、中银、南方、广发、汇添富、招商分别列第二至第十名,华宸未来、东海基金、恒生前海、瑞源基金、湘财基金等12家公司成立以来未见分红。

陈东介绍,基金分红是指基金将已经实现收益的全部或者部分分配给持有人。基金分红和基金利润是不同的概念,因此投资者不应该认为基金分红越多,基金赚取的利润就越多。公募基金行业应该独立、持续、稳健、有序地将已实现收益陆续分配给持有人,以此减少持有人的频繁进出,带来的较高费用和对基金资产组合的冲击,而且持有人可以通过选择现金分红或者红利再投资,灵活进行长期基金投资安排。

基金持仓青睐三大领域

半年报显示,上半年公募基金青睐医药、食品饮料和农业三大领域。在纳入统计的40余只收益超过50%的绩优基金中,持仓主要集中在医药、食品饮料和农业,三大板块为主动管理的权益类基金贡献不菲收益。其中,招商中证白酒指数分级以73.73%的收益率获得半年度冠军,鹏华酒分级、国泰国证食品饮料行业指数分列第二、第三位,收益分别为66.69%、58.33%。

具体来看,医疗健康主题基金、白酒基金和农业主题基金业绩表现抢眼。半年报显示,博时医疗保健、广发医疗保健、农银汇理医疗保健、宝盈医疗健康沪港深多只基金收益率超过50%。其中,农银汇理医疗保健二季度末的股票仓位较高,在91%以上,资产规模近16亿元,配置了22只股票,且前8大重仓股的占比都在5%以上,持仓集中度也较高。

博时医疗保健行业基金经理葛晨表示,新一轮“带量集采”在内的医药行业政策将陆续落地,但对市场的冲击预计有限,市场对带量集采的方向和幅度已经有一定认知,相关预期也已经反映在股价中。在细分领域,大环境没变的情况下,市场对医药行业的“核心资产”仍会追捧。

在消费主题基金方面,富国消费主题、易方达瑞恒等“大消费”主题基金领跑,今年以来收益率分别达到71.43%和68.72%。易方达瑞恒上半年的配置增加了机场、零售、食品饮料等板块,但整体持仓明显以食品饮料为主,在九成以上的股票仓位中,白酒占比最高。前十大重仓股包括五粮液、上海机场、格力电器等。

相对冷门的农业板块也成了上半年部分基金避险的首选。重仓农业较多的代表性基金是银华农业产业、银华内需精选,2只基金由不同的基金经理管理,但都是重点持仓农业股,同时适当配置了消费股。

银华农业产业基金经理王翔表示,从下半年看,与宏观经济相关度较高的行业预期已经获得部分修复,而乐观预期不太现实。农业板块具有相对独立的周期属性,必需消费品行业增速稳定性较强,是其近期重点配置的方向之一。

(责任编辑:康博)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信