禾元生物遭创始人前任公司起诉侵权,总资产11亿拟IPO募资35亿

来源 | 时代商学院

作者 | 雷映

编辑 | 陈鑫鑫

武汉禾元生物科技股份有限公司(简称“禾元生物”)以全球首创“稻米造血”技术吸引社会各界高度关注,自2006年成立以来,该公司专攻从稻米中生物合成人体所必须的血清白蛋白技术。

上交所公告显示,禾元生物于2022年12月29日申请科创板IPO获受理,当前处于问询阶段。

不过,禾元生物主营产品的商业化之路并不顺利,其曾遭创始人前任公司起诉专利侵权,部分产品被禁止在美国销售。

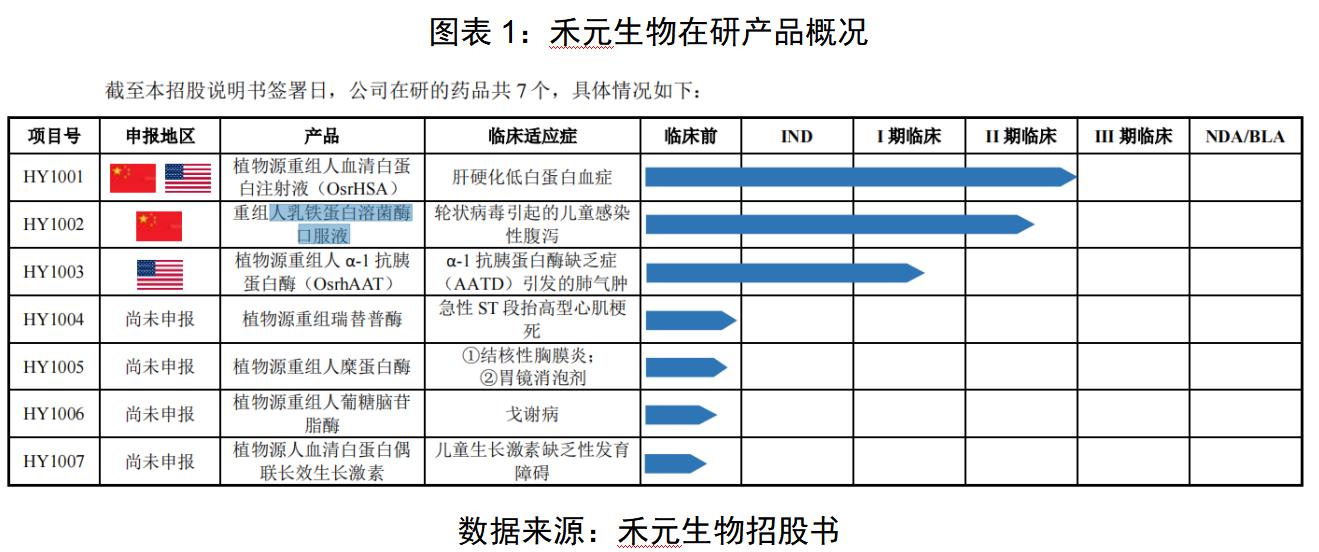

此外,当前禾元生物7个在研产品尚无一个进入临床Ⅲ期,更别提商业化销售。公开资料显示,不单“稻米种血”的技术路线尚未在人用药品领域实现过商业化,重组人血清白蛋白亦是如此,禾元生物的产品最终能否商业化仍存疑。

成立十余年来,无产品商业化销售加上持续研发投入,使得禾元生物长年“入不敷出”,账面巨额亏损缺口待填,依赖不断融资“输血”。多轮融资下来,禾元生物的股权结构非常分散,控股权稳定性下降。

截至2022年6月底,该公司资产总额为11亿元,却拟募资35亿元,对应的整体估值达139.96亿元,对比其在2022年2月的融资估值上涨了1.71倍。

十余年无产品商业化,遭创始人前公司起诉侵权

随着生物技术的发展,重组蛋白药物成为创新药研发的一个重要分支,即利用DNA重组技术表达特定需要的蛋白。这类似于植物嫁接,将编码目标蛋白的目标基因嫁接至合适的宿主内,从而在宿主体内形成目标蛋白的“生产工厂”,之后经提取、纯化等技术制备具有生物活性的目标蛋白制剂,用于疾病的治疗、预防和诊断。例如,重组胰岛素产品是全球第一个重组蛋白药物。

其中,目标蛋白的“生产工厂”即该蛋白的表达体系,各类表达体系和系统统称为生物反应器。大肠杆菌、酵母等微生物以及仓鼠卵巢细胞、植物种子等均可作为重组蛋白的表达系统。常用于种子表达系统的植物有水稻、大麦、玉米等。目前全球尚未有采用种子表达系统生产的人用重组蛋白药物上市。

招股书显示,禾元生物于2006年成立,创始人杨代常系武汉大学分子遗传学专业博士、新加坡国立大学分子农业研究所博士后。1990年,杨代常博士毕业后历任武汉大学生物系讲师、武汉大学生命科学学院遗传学系副教授、国际水稻研究所遗传育种系项目科学家、美国 Ventria Bioscience 公司项目负责人。2005—2021年,杨代常回国在武汉大学生命科学学院遗传学系任教授,禾元生物正是他在武汉大学任教期间发起成立的。

禾元生物核心在研产品是植物源重组人血清白蛋白,即致力于从水稻中提取人体所必须的血清白蛋白。招股书显示,该公司经营十余年来,尚无在研产品成功落地上市。目前在研的7个药品中,3个处于临床研究阶段,4个处于临床前研究阶段。其中,研发进度最快的核心产品植物源重组人血清白蛋白,预计于2023年进入临床Ⅲ期试验。

该公司表示,目前,临床应用的人血清白蛋白主要来自于血浆提取,尚未有重组人血清白蛋白上市药品在售,重组人血清白蛋白药品的研发技术路线尚未得到商业化验证。同时,全球目前也没有利用水稻胚乳细胞生物反应器表达体系生产的人用药品上市,水稻胚乳细胞生物反应器表达体系亦尚未在人用药品领域得到商业化验证。

由此可见,禾元生物的“植物源重组人血清白蛋白项目”商业化难度之大,该项目最终能否落地仍存疑。

值得注意的是,禾元生物产品因涉嫌侵权被禁止在美国销售。招股书显示,2020年12月,实控人杨代常曾任职过的美国Ventria Bioscience公司向美国国际贸易委员会(ITC)提出根据《1930年关税法案》的第337节立案调查的申请,主张禾元生物对美国出口、在美国进口和在美国销售的部分产品侵犯了其专利权,请求ITC发布普遍排除令、有限排除令、禁止令。

2022年9月,美国ITC作出调查终裁,对禾元生物未经授权的侵权产品发布有限排除令,要求其产品植物源重组人血清白蛋白产品中的聚合体(包含二聚体及多聚体)含量低于2%的重组人血清白蛋白相关产品不得在美国销售。

总资产11亿拟IPO募资35亿,一年内估值上涨1.71倍

在研产品多年未商业化,禾元生物连年大幅亏损。2019—2022年上半年,禾元生物的营收分别为1025万元、2156.59万元、2551.81万元、604.96万元,对应的净利润分别为-4993.57万元、-5335.16万元、-1.34亿元、-5829.87万元。截至2022年6月30日,该公司合并财务报表口径下的累计未弥补亏损为4.28亿元。

没有盈利能力的同时,禾元生物仍需投入大量资金用于产品管线的研发工作。2019—2022年上半年,该公司的研发费用分别为3480.16万元、4505.19万元、7521.02万元、4796.20万元,研发投入占当期营收的比例分别为339.53%、208.9%、294.73%、792.81%。

产品商业化尚未成功,巨额亏损缺口待填,融资成了禾元生物主要的资金来源。招股书显示,仅2019—2022年上半年,禾元生物先后历经了6次增资和频繁的股权转让,注册资本从4761.7万元增加至2.68亿元。

招股书显示,2022年2月,禾元生物完成Pre-IPO轮融资,获得5.56亿元投资,是该公司最新一轮融资。本次增资价格为19.24元/股,对应的认购股数为2891.45万股。其中,贝达药业(300558.SZ)认购2001.04万股,对应的持股股权比例为7.47%,以增资价格及发行后总股数计算,本轮融资禾元生物的整体估值约为51.54亿元。

2022年12月29日,禾元生物申请科创板IPO,拟发行8945.13万股,拟募资35.02亿元,对应的每股价格为39.15元,据此计算,该公司的整体估值约为139.96亿元,相对年初Pre-IPO轮融资时的整体估值上涨了1.71倍。

此外,招股书显示,禾元生物本次拟IPO募资35.02亿元,该募资额远高于其总资产(11.24亿元),合理性存疑。

Wind数据显示,2022年A股IPO新上市企业平均发行市盈率为51.69倍,同比增长42%,为近十年来新高。

或与发行估值偏高有关,2022年A股IPO新股上市首日破发率高达28.27%,相较2021年的4.38%大幅增长,创历史新高,其中2022年科创板IPO新股上市首日破发率为39.52%,相当于每5家科创板IPO新上市企业中约有2家上市交易首日收盘跌破发行价。

多次增资股权稀释,控股权稳定性下降

多轮融资的另一个弊端,是实控人对公司的持股比例不断被稀释,控制权稳定性下降。

作为禾元生物的创始人、实控人、研发带头人和核心技术人员,杨代常是禾元生物的灵魂人物。招股书显示,禾元生物经多次增资及股权转让后,截至本招股书签署日(2022年12月22日),杨代常直接持股比例为15.03%,间接持股比例为3.75%,合计持股比例下降至18.78%,目前是禾元生物第一大股东、控股股东和实际控制人。

2021年3月5日,杨代常与苏学腾、柏才元、张庆强签订《一致行动协议》;2022年3月18日,杨代常与欧阳金英签订《一致行动协议》。上述一致行动人合计持有禾元生物10.47%的股份,并自签字之日生效,直至其不再持有禾元生物股票后终止。

因此,通过直接或间接的自有持股以及一致行动约定,杨代常目前合计控制禾元生物29.25%的表决权。

然而,招股书显示,本次发行后杨代常的直接持股比例将下降至11.27%,间接持股比例下降至2.81%,合计持股比例下降至14.08%,通过直接与间接持股、一致行动约定控制的表决权下降至21.93%。

长期看来,由于研发产品距离商业化仍有一定距离,后续继续增发融资或难以避免,禾元生物控制权的稳定性或将进一步下降。

(责任编辑:马欣)