倚靠千万“打工人”冲击IPO,中智股份欲募巨资“抄底”房地产

1月13日,中智股份披露了上交所主板IPO招股书。

来源 | 时代商学院

作者 | 孙沐霖

编辑 | 孙一鸣

编者按:2月1日,证监会宣布,A股全面实行股票发行注册制改革正式启动。这标志着中国资本市场全面深化改革迈入了新阶段。

上交所表示,主板改革是全面实行注册制的重中之重。全面实行注册制下,主板定位突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。

在主板注册制来临之际,时代商学院推出“资本市场改革新蓝图之主板注册制”系列报道,持续跟踪A股主板IPO企业,助力推进中国特色现代资本市场建设新征程。

导语

1月13日,中智经济技术合作股份有限公司(以下简称“中智股份”)披露了上交所主板IPO招股书,该公司主营业务为人力资源服务,包括人事管理、人才派遣、薪酬财税、健康福利、业务外包、招聘及灵活用工、管理咨询和其他人力资源业务。本次IPO,中智股份的保荐机构为中信证券,保荐代表人为李剑、胡征源。

时代商学院研究发现,2019—2022年上半年(以下简称“报告期”),中智股份存在诸多问题,包括诉讼缠身、业绩增长乏力、毛利率持续下降、市场占有率下滑、募资合理性存疑等。

诉讼缠身

资料显示,中智股份前身是中智有限,中智有限由中智上海公司经公司制改制成立。中智上海公司成立于1993年,是中智集团从事人力资源服务业务的重要子公司。中智集团则是国有独资企业,国务院国资委和全国社会保障基金理事会分别对中智集团持股90%和10%。

2020年12月,中智集团将全部人力资源服务业务注入中智有限,完成人力资源服务业务的内部整合。目前,控股股东、实际控制人中智集团直接持有中智股份90.93%的股权。

据招股书,截至2022年6月,中智股份在全国拥有约400个服务网点,员工超4700名,服务来自全球的企业客户达5万余家,服务客户员工及平台用户达1000万余人。

然而,在为众多客户提供人力资源服务的同时,中智股份自身却背负多起劳动争议纠纷,不乏涉案金额逾百万元的诉讼。

据招股书,截至2022年上半年,中智股份100万元以上的未完诉讼有7个,其中作为被告的诉讼有4个;尚未了结的重大诉讼及仲裁的争议标的金额合计约1444.38万元,其中,中智股份及其实际控制子公司作为被告的案件争议标的金额合计约773.91万元。

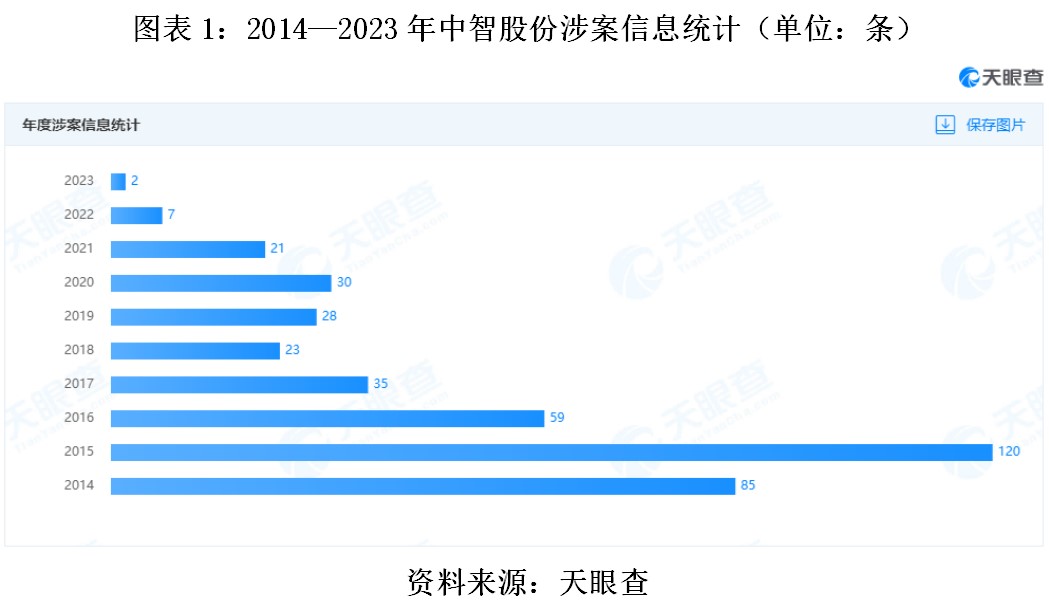

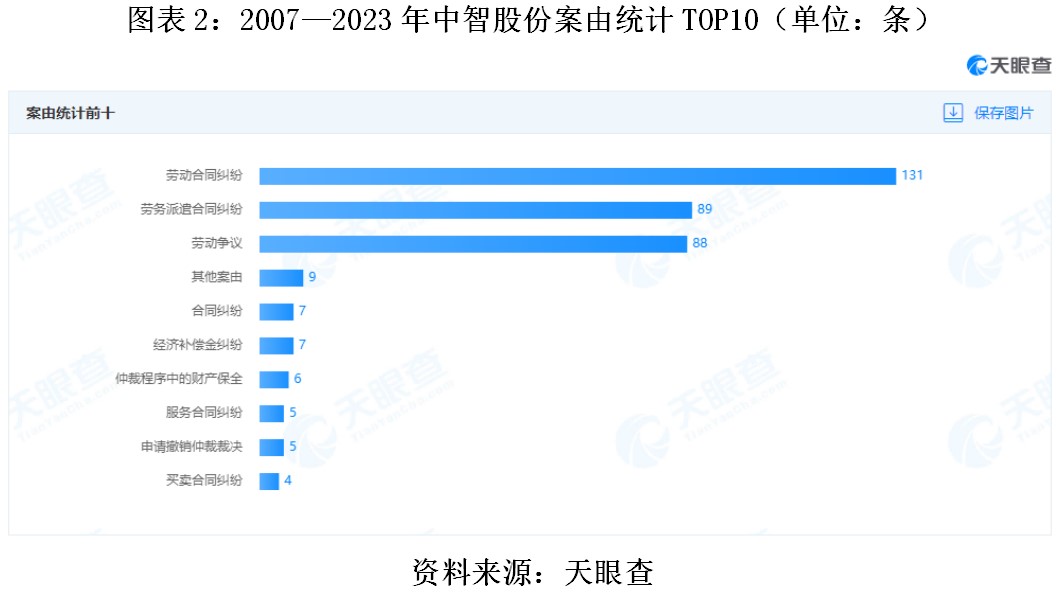

然而,中智股份招股书披露的诉讼信息只是“冰山一角”。天眼查显示,2019—2022年,中智股份的涉案信息数量高达86条,其中,中智股份作为被告/被上诉人/被申请人的诉讼信息数量累计69条,案由主要是劳动合同纠纷、劳动争议、劳务派遣合同纠纷等。

据天眼查统计,2018年之前,中智股份的涉案信息数量更多,如图表1所示,仅2015年中智股份的涉案信息数量便高达120条。2007—2023年,中智股份作为被告/被上诉人/被申请人的诉讼信息数量合计达362条。

中智股份在招股书中表示,公司因开展派遣和外包业务与有关员工建立劳动关系,存在劳动争议的风险包括但不限于建立和终止劳动关系及支付经济补偿金、劳动报酬、工伤争议等。该公司作为派出员工的劳动合同签约主体,承担首要的雇主责任。若客户突然发生严重经营不善情况或因不可抗力短期内无法支付派出员工工资及相关社保费用,该公司作为雇主需要承担相关员工工资及社保费用,短期内将对该公司经营业绩产生不利影响。

业绩增长乏力,市场份额下滑

除了诉讼缠身,中智股份还存在业绩增长乏力、毛利率持续下降、市场占有率下滑的问题。

招股书显示,2019—2022年上半年,中智股份的营业收入分别为149.9亿元、150.84亿元、155.46亿元、86.63亿元,2020年和2021年的营收增速分别为0.63%和3.06%,均未超过5%;同期净利润分别为8.81亿元、9.05亿元、8.61亿元、5.26亿元,2020年和2021年的净利润增速分别为2.77%和-4.92%,其中2021年净利润出现下滑。

值得注意的是,据人社部发布的数据,2018—2020年,我国人力资源服务行业规模分别为1.77万亿元、1.96万亿元、2.03万亿元,2020年行业规模同比增速为3.57%。截至2021年末,全国共有各类人力资源服务机构5.91万家,从业人员达103.15万人,行业年营业收入达2.46万亿元,2021年行业规模同比增长21.18%。

对比可见,2020—2021年,行业规模增速较同期中智股份的营业收入增速分别高出2.94个、18.12个百分点。

在营收增速落后于行业增速的情况下,2020年中智股份的市场占有率显著下滑。

招股书显示,据行业协会统计数据及同行业上市公司信息披露数据初步测算,2018—2020年,中智股份的市场占有率分别为6.04%、6.26%、5.79%,2020年的市场占有率较2019年下滑0.47个百分点。

此外,中智股份毛利率逐年降低,与同行业可比公司毛利率均值增长的趋势相悖。2019—2022年上半年,中智股份的综合毛利率分别为13.57%、13.49%、12.8%、12.03%,呈逐年下滑态势;而同行业可比公司外服控股(600662.SH)、北京外企的毛利率平均值分别为7.13%、8.9%、11.84%、12.85%,呈持续上升态势。

手握80亿现金仍补流,并欲募巨资“抄底”房地产

招股书显示,本次IPO,中智股份拟募资37.42亿元,其中,人力资源研发运营中心(上海)购建项目、信息系统升级与数字化转型项目、营销及运营服务体系升级项目、补充流动资金项目的拟投资金额分别为18.15亿元、4.98亿元、6.29亿元、8亿元。

需注意的是,中智股份的人力资源研发运营中心(上海)购建项目核心内容是总部基地房产购置,其中,办公场所购置和办公场所装修的拟投资金额合计15.37亿元。而营销及运营服务体系升级项目的核心内容亦为办公场所购置和装修,拟投资金额合计1.36亿元。综合统计,中智股份拟将约16.73亿元的募资金额用于房屋购置和装修,该金额占募资总额的比重达44.69%。

据招股书,2019—2022年上半年各期末,中智股份的货币资金分别为25.19亿元、78.62亿元、80.06亿元、60.67亿元,呈持续上升态势。

中智股份在招股书中表示,2020年货币资金大幅增长的原因主要是,2020年公司人力资源业务重组后,中智集团不再对公司进行货币资金归集管理并归还资金所致;2022年上半年末,公司货币资金较2021年末有所下降,主要系公司调整流动资金管理策略,购买大额银行存单金额较大。

不难看出,多年来,中智股份账面躺着巨额货币资金,资金实力雄厚,但该公司却把资金放在银行“躺平”吃利息,在冲击IPO时又欲募巨资买楼和补充流动资金,其募投项目的合理性和必要性存疑。

参考资料

《中智股份首次公开发行股票招股说明书(申报稿)》.上交所

(责任编辑:韩艺嘉)