凌云光2高管拟减持 2022年IPO募22.7亿正拟定增7.9亿

中国经济网北京3月21日讯 凌云光(688400.SH)昨晚披露部分董事、监事减持股份计划公告称,公司于近日收到了监事卢源远、董事赵严出具的《股份减持计划的告知函》。

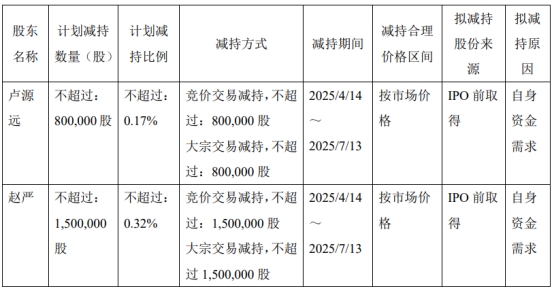

公司监事卢源远、董事赵严因自身资金需要,计划自公告披露之日起15个交易日后的3个月内通过集中竞价或大宗交易方式合计减持公司股份分别不超过80万股、150万股,分别不超过公司总股本的0.17%、0.32%,具体减持价格将根据减持实施时的市场价格确定,拟减持股份来源均为IPO前取得。

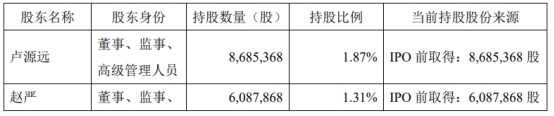

截至公告披露之日,公司监事卢源远、董事赵严分别直接持有公司8,685,368股、6,087,868股股份,占公司总股本的比例分别为1.87%、1.31%。

凌云光于2022年7月6日在上交所科创板上市,公开发行股份数为9,000万股(超额配售选择权行使前),10,350万股(超额配售选择权全额行使后),发行价格为21.93元/股,保荐机构(主承销商)为中金公司,保荐代表人为张军锋、李剑平。

凌云光首次公开发行股票募集资金总额197,370.00万元(超额配售选择权行使前),226,975.50万元(超额配售选择权全额行使后);扣除发行费用后,募集资金净额为180,528.33万元(超额配售选择权行使前),208,054.56万元(超额配售选择权全额行使后)。凌云光实际募集资金净额比原拟募资多30528.33万元(超额配售选择权行使前),58054.56万元(超额配售选择权全额行使后)。凌云光于2022年6月29日披露的招股说明书显示,该公司原拟募资150,000.00万元,分别用于工业人工智能太湖产业基地、工业人工智能算法与软件平台研发项目、先进光学与计算成像研发项目、科技与发展储备资金。

凌云光首次公开发行股票的发行费用总额为16,841.67万元(超额配售选择权行使之前);18,920.94万元(超额配售选择权全额行使之后)。其中,保荐及承销费用:行使超额配售选择权之前为12,815.90万元;若全额行使超额配售选择权为14,888.29万元。

根据凌云光于2024年12月7日披露的前次募集资金使用情况报告,2022年8月4日,保荐机构中国国际金融股份有限公司(主承销商)全额行使超额配售选择权,公司发行人民币普通股股票1,350万股,每股面值1元,发行价为每股人民币21.93元,共计募集资金29,605.50万元,坐扣承销和保荐费用2,072.39万元后的募集资金为27,533.12万元,已由主承销商中国国际金融股份有限公司于2022年8月5日汇入公司募集资金监管账户。另扣除印花税68,832.79元后,公司本次募集资金净额为27,526.23万元。上述募集资金到位情况业经天健会计师事务所(特殊普通合伙)审验,并由其出具《验资报告》(天健验〔2022〕6-58号)。

凌云光于2024年12月7日披露2024年度向特定对象发行A股股票预案,本次发行募集资金总额不超过78,500.00万元,扣除发行费用后将用于收购JAI100%股权。本次发行的发行对象为不超过35名符合中国证监会规定条件的特定投资者。

据凌云光2024年度业绩快报公告,报告期内,公司实现营业收入22.35亿元,较上年同期下滑15.39%;实现归属于母公司所有者的净利润1.05亿元,较上年同期下滑35.82%。公司本报告期期末总资产为54.47亿元,较期初50.85亿元上升7.11%,归属于母公司的所有者权益为39.06亿元,较期初39.71亿元下降1.64%。

(责任编辑:何潇)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信